財務戦略の方向性

INVESTOR RELATIONS

1. バランスシートを意識した経営

当社は、資本効率の向上と財務健全性の維持に向け、バランスシートを意識した経営を実践しています。

具体的には、保有資産の圧縮・効率化や株主還元、有利子負債コントロール等を推進しています。

1)資産 ~保有資産の圧縮・効率化~

現預金は、一定の手元流動性を維持しながら保有水準の適正化を進めております。2024年度は年間で約300億円縮減し、期末残高が300億円台となりました。

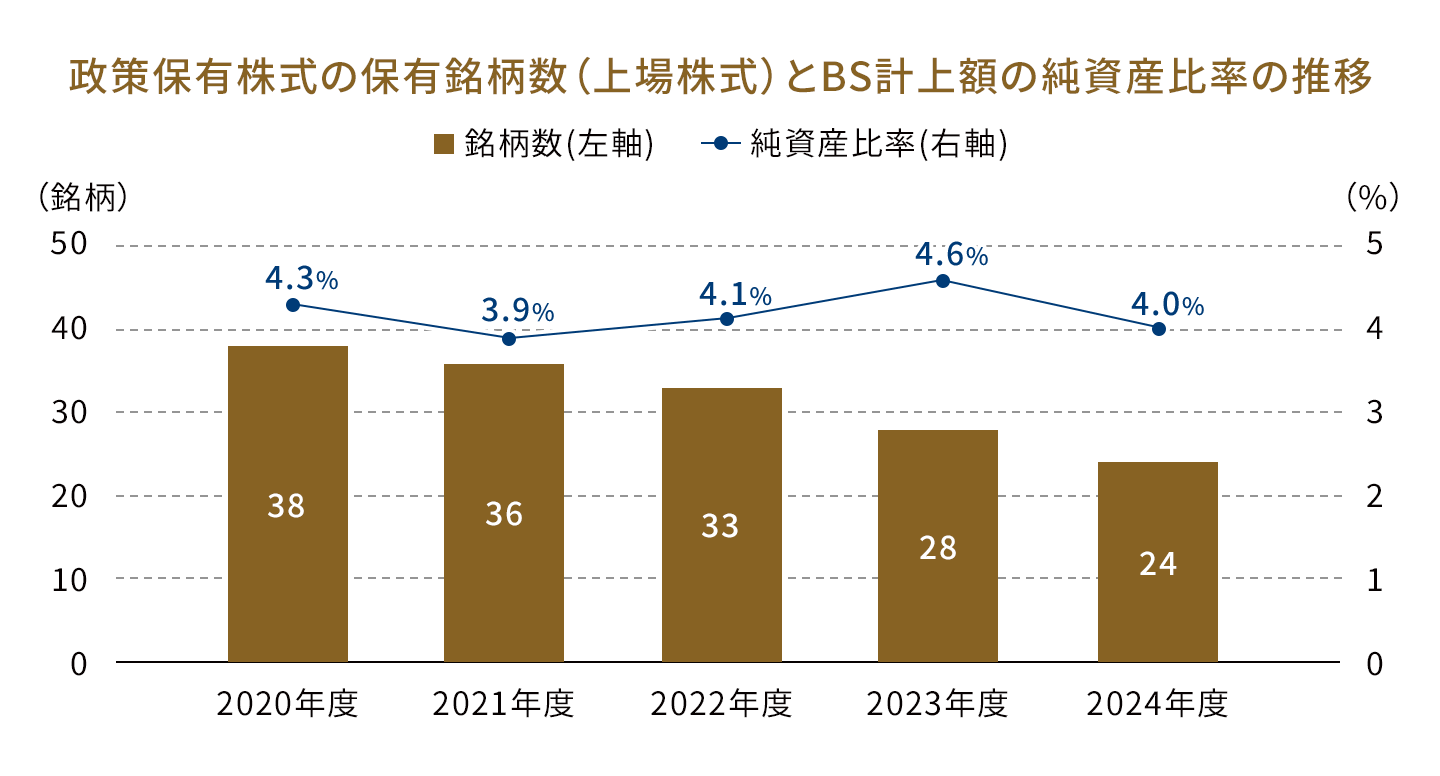

また、政策保有株式(上場銘柄)については、毎年度、取締役会において継続保有の合理性を検証したうえで、段階的に売却を推進しています。直近5カ年においては、14銘柄を売却し、2024年度末における保有銘柄数は24銘柄、バランスシートの純資産に対する比率は4.0%となりました。

こちらの図は左右にスワイプしてご覧ください

2)純資産 ~株主還元~

「百貨店の再生」により、安定して利益を創出できる経営体質にシフトできたことをふまえ、2023年度に株主還元方針を刷新しました。具体的には、総還元性向50%水準を意識し、配当と自己株式取得によるトータルな還元を実施していくこととしました。2024年度は、1株当たり年間配当金を20円増額した54円とするとともに、自己株式を250億円取得いたしました。その結果、2024年度の株主還元総額は448億円となり、総還元性向は85.0%となりました。

こちらの図は左右にスワイプしてご覧ください

3)負債 ~有利子負債コントロール~

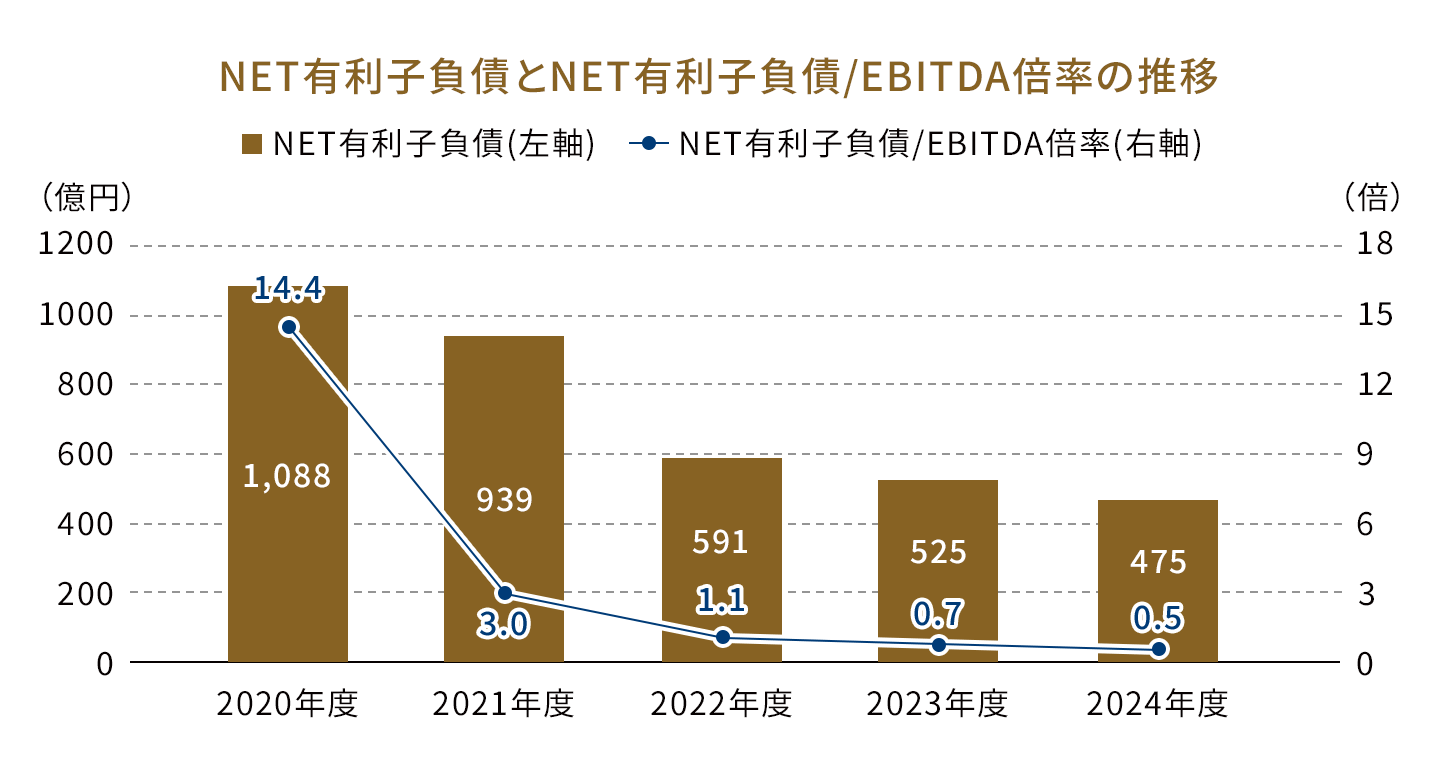

当社のNET有利子負債は、過去10年程度にわたり1,000億円前後で推移していましたが、「百貨店の再生」によるキャッシュ創出力の向上により、投資と株主還元に資金を配分しながらも、2024年度には475億円にまで縮減することができました。債務返済能力の指標であるNET有利子負債/EBITDA倍率は0.5倍となり、財務健全性も十分な水準まで改善しました。

こちらの図は左右にスワイプしてご覧ください

2. 新たな中期経営計画における財務KPI

2025年度からスタートする新たな中期経営計画は、将来の“まち”化へ向けた着工・竣工スケジュールをふまえ、2030年度までの6カ年で策定しています。戦略面では、従来の“館”業から“個客”業へのビジネスモデル変革を企図し、さらなる事業成長を計画しています。具体的には、2027年度で850億円、2030年度で1,000~1,100億円の営業利益を計画しています。次に、資本効率においては、利益成長と株主還元による自己資本コントロールにより、ROEは2027年度で9.8%、2030年度で10~11%に到達することを目指します。また、新たにROICを財務KPIとして採用し、事業ごとに収益力や投資効率を規律していきます。

次の表は左右にスワイプしてご覧ください

| 25年度計画 | 27年度計画 | |||

|---|---|---|---|---|

| 計画値 | 24年度差 | 計画値 | 25年度差 | |

| 総額売上高 | 13,200億円 | +163億円 | 14,000億円 | +800億円 |

| 販売管理費 | 2,620億円 | +6億円 | 2,750億円 | +130億円 |

| 営業利益 | 780億円 | +16億円 | 850億円 | +70億円 |

| 当期純利益 | 600億円 | +71億円 | 620億円 | +20億円 |

| ROE | 9.8% | +1.0% | 9.8% | ±0% |

3. 新たな中期経営計画におけるキャッシュアロケーション計画

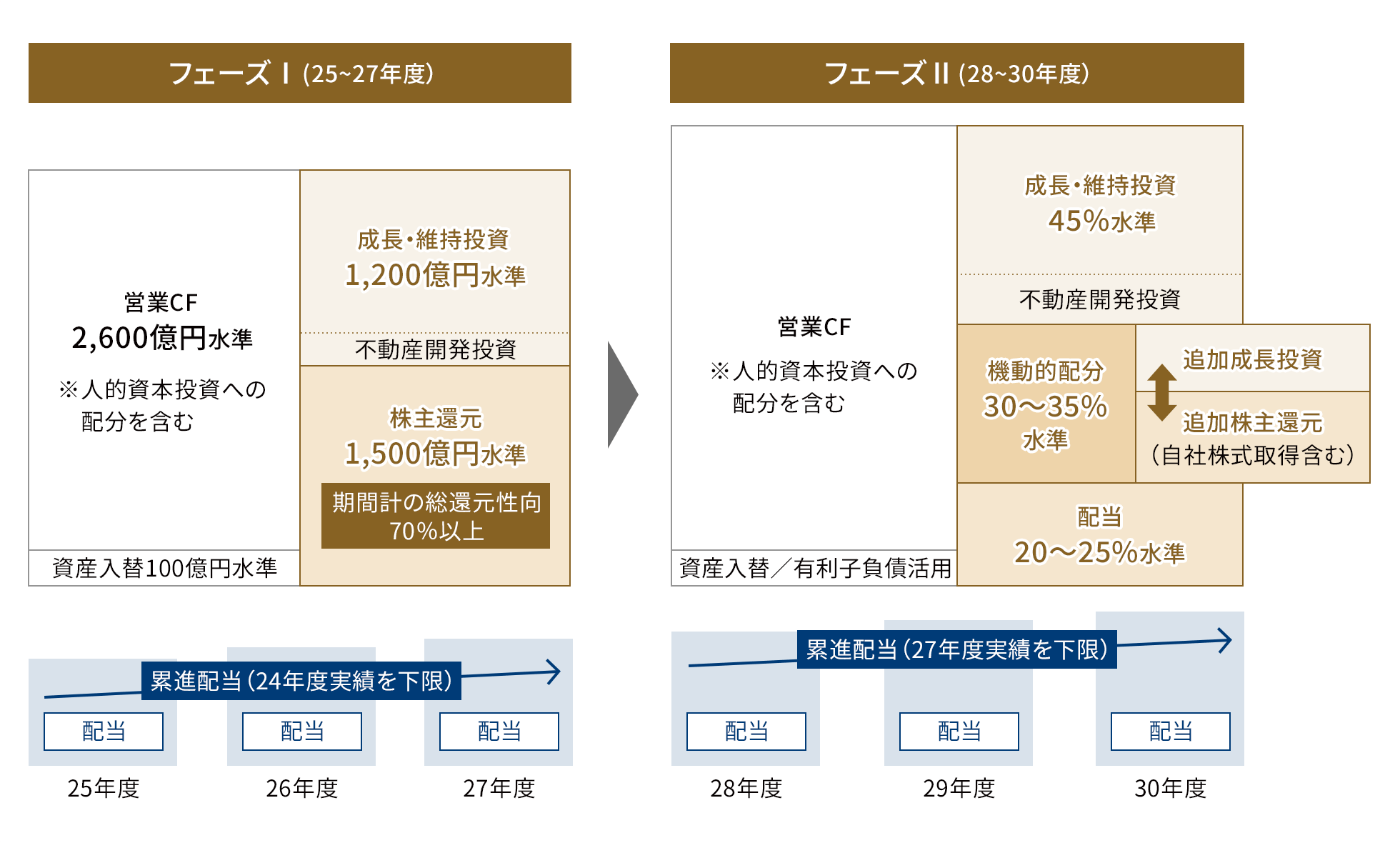

まず、前半3カ年(フェーズⅠ)における営業CFは、利益計画に基づく2,600億円水準のキャッシュ・インを見込んでいます。一方で、キャッシュ・アウトにおいては、“まち化”に向けた大型投資の影響が小さいフェーズⅠは、株主還元に比重を置いた計画とします。具体的には、株主還元として合計1,500億円水準を計画しており、フェーズⅠ計の総還元性向を70%以上とする計画です。前中期経営計画と同様に、配当と自己株式取得を組み合わせたトータルな還元を実施していく方針に変更はありませんが、配当については、累進配当を導入し、より安定的かつ持続的な増配を目指していきます。

次に、後半3カ年(フェーズⅡ)のキャッシュアロケーション計画については、投資機会を含め、将来の見通しにおける不透明要素が多いことから、現時点では、割合のみを考え方として提示していますが、株価水準や財務KPI、投資機会、資金調達余力等のバランスを総合的に勘案し、機動的なキャッシュアロケーションを実施していきます。